La loi de finances de 2017 publiée au journal officiel le 30 décembre 2016 a consacré beaucoup de nouvelles mesures au profit des entreprises.

Parmi ces mesures entrées en vigueur depuis le 1er janvier 2017, la plus emblématique de la loi de finances est la diminution progressive de l’impôt sur les sociétés pour les PME (Petites et moyennes entreprises) et les grandes entreprises.

En effet, selon les dispositions de la loi, pour toutes les entreprises, le taux de l’impôt sur les sociétés (IS) devrait passer de 33,33 % à 28 % à l’horizon 2020.

Prise dans un contexte de renforcement de l’attractivité fiscale, cette mesure inscrit la fiscalité française dans le sens de la baisse qui s’observe depuis quelques années dans de nombreux pays européens.

Comment se fera cette baisse progressive de l’IS ? Et quelles conséquences présente-t-elle ?

Calendrier de la baisse progressive du taux d’IS

La baisse progressive de l'impôt sur les sociétés se poursuit.

Pour les exercices fiscaux ouverts à compter du 01/01/2019 et les sociétés dont le chiffre d'affaires est inférieur à 7,63 M€, le taux d'IS est de :

- 15% pour les bénéfices compris entre 0 € et 38 120 €

- 28% pour les bénéfices compris entre 38 120€ et 500 000€

- 31% pour les bénéfices supérieurs à 500 000€

Pour les sociétés dont le chiffre d'affaires est supérieur à 7,63 M€, le taux d'IS pour 2019 est de :

- 28% pour les bénéfices compris entre 0€ et 500 000€

- 33,1/3% pour les bénéfices supérieurs à 500 000€

Cette baisse progressive de l'impôt sur les sociétés tend à atteindre le taux de 25% d'ici 2022.

Le calendrier de la diminution progression du taux de l’IS est défini par l’article 11 de la loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017 modifiant le Code Général des Impôts (CGI). Il se présente comme suit :

Pour toutes les entreprises ayant un chiffre d’affaires (CA) inférieur à 7 630 000 euros, le taux d’IS applicable :• pour l’année 2017 est de 15 % pour la tranche de bénéfice de 0 à 38 120 euros ; 28 % pour la tranche de bénéfice de 38 120 à 75 000 euros et 33,33 % pour un bénéfice supérieur à 75 000 euros.• pour l’année 2018 est de 15 % pour la tranche de bénéfice de 0 à 38 120 euros, 28 % pour la tranche de bénéfice de 38 120 à 500 000 euros et 33,33 % pour un bénéfice supérieur à 500 000 euros. • pour les années 2019 et 2010 est de 15 % pour la tranche de bénéfice de 0 à 38 120 euros et 28 % pour un bénéfice supérieur à 38 120 euros.

Pour toutes les entreprises ayant un chiffre d’affaires (CA) compris entre 7.630.000 et 50.000.000 euros, le taux d’IS applicable : • pour l’année 2017 est de 28 % pour la tranche de bénéfices de 0 à 75 000 euros et de 33,33 % pour un bénéfice supérieur à 75 000 euros. • pour l’année 2018 est de 28 % pour la tranche de bénéfices de 0 à 500 000 euros et de 33,33 % pour un bénéfice supérieur à 500 000 euros. • pour les années 2019 et 2020 est de 15 % pour la tranche de bénéfice de 0 à 38 120 euros et de 28 % pour un bénéfice supérieur à 38 120 euros.

Pour toutes les entreprises ayant un chiffre d’affaires (CA) supérieur à 50.000.000 euros, le taux d’IS applicable :

- pour les années 2017 est de 33,33 % ;

- pour l’année 2018 est de 28 % pour la tranche de bénéfices de 0 à 500 000 euros et de 33,33 % pour un bénéfice supérieur à 500 000 euros ;

- pour l’année 2019 est de 28 % pour les sociétés de chiffre d’affaires inférieur à 1 milliard d’euros ;

- pour l’année 2020 est de 28% pour l'ensemble des bénéfices des entreprises au chiffre d'affaires supérieur à 1 milliard d'euros.

Pour les sociétés ayant un chiffre d’affaires supérieur à 50.000.000 euros et inférieur à 1 milliard d’euros, le taux de 28 % s’applique pour les années 2019 et 2020.

Exemple chiffré

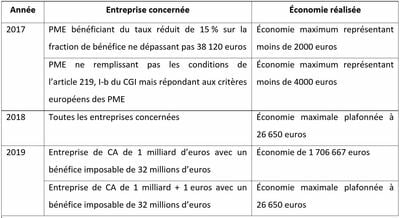

Le tableau ci-dessus représente un petit exemple de ce à quoi les entreprises peuvent s’attendre avec cette loi dans certains cas.

Les conséquences de cette baisse progressive

Comme vous pouvez vous en douter, la baisse progressive prévue pour l’impôt sur les sociétés a forcément quelques conséquences, aussi bien sur les entreprises que sur les salariés.

Remarquons déjà que cette baisse va entraîner un accroissement mécanique de la participation des salariés.

Du point de vue de l’intégration fiscale, il est désormais important pour certaines sociétés de faire attention à l’opportunité ou non d’une intégration, afin d’éviter de franchir à chaque fois, les seuils prévus par la loi.

Il est également important de noter que, vu les termes fixés par loi pour l’entrée en vigueur des nouvelles dispositions (1er janvier des quatre années), il existe un risque d’inégalité entre les sociétés ayant un exercice correspondant à l’année civile et celles dont l’exercice diffère de l’année civile.

En effet, les sociétés ouvrant leur exercice au 1er janvier bénéficieraient pleinement des avantages pour chaque année ; contrairement à celles ouvrant en cours d’année civile. Celles-ci n’en bénéficieraient que partiellement. Il serait donc plus judicieux pour ces dernières d’envisager une clôture au 31 décembre et une ouverture au 1er janvier. Par ailleurs, en ce qui concerne l’impôt différé, les actifs et passifs doivent être évalué en utilisant le taux d’impôt et les règles fiscales en vigueur à la clôture de l’exercice. En résumé, la baisse de l’impôt sur les sociétés consacrée par la loi de finances pour 2017 réduit considérablement l’imposition faite pour les sociétés. Cependant, il faut faire extrêmement attention au seuil de chiffres d’affaires fixés par la loi pour pouvoir véritablement en bénéficier. Une hausse de chiffre d’affaire peut être bénéfique du point de vue de l’impôt comme elle peut aussi être désavantageuse. Les taux étant différents selon les années, il important d’y être attentif. Aussi, il est mieux d’opter pour un exercice débutant le 1er janvier et fermant le 31 décembre, si l’on veut bien bénéficier des avantages de la loi.

Une question ? Laissez votre commentaire