- Une EURL est soumise à de nombreuses charges (fiscalité sur les bénéfices, cotisations sociales, TVA, etc).

- Les charges sociales ne sont pas les mêmes si l'EURL est à l'IR (impôt sur le revenu) ou à l'IS (impôt sur les sociétés).

- L'EURL peut être exonérée de collecter la TVA si elle opte pour le régime de la franchise

Quelles sont les charges sociales de l'EURL ?

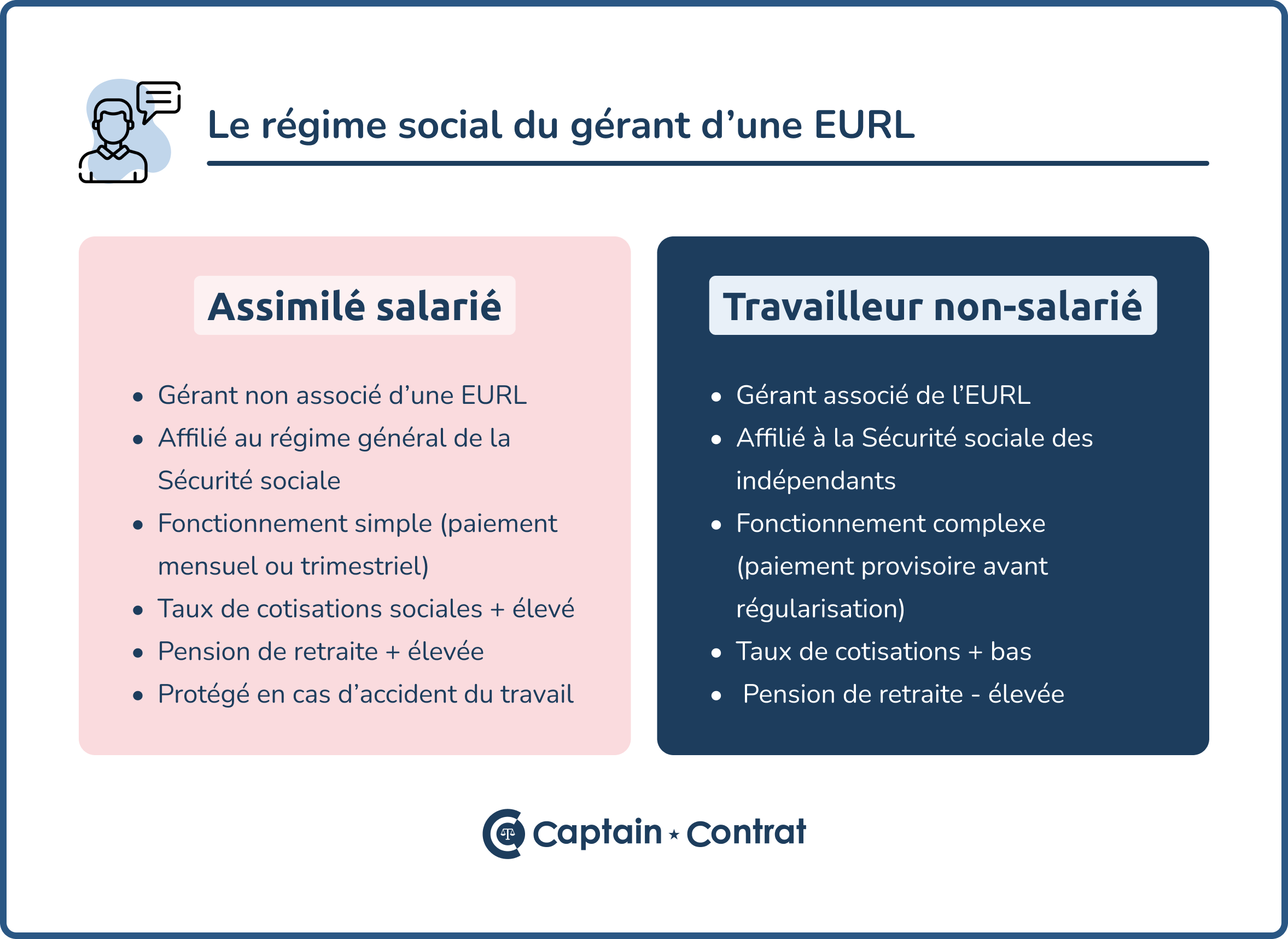

Si vous êtes l'associé unique et le gérant de l'EURL, vous êtes affilié à la Sécurité sociale des indépendants SSI (anciennement RSI). Vous relevez du régime des travailleurs non-salariés (TNS). Au contraire, si vous avez confié la gestion de l'EURL à un tiers, celui-ci dépend du régime général de la Sécurité sociale. Il est considéré comme un assimilé-salarié.

Les cotisations auprès de la Sécurité sociale des Indépendants comprennent :

- Les allocations familiales ;

- L'assurance maladie et maternité ;

- L'assurance invalidité et décès ;

- La retraite de base ;

- La contribution sociale généralisée (CSG) et la contribution ou remboursement de la dette sociale (CRDS) ;

- La contribution à la formation professionnelle.

Le taux de chacune des cotisations dépend de l'activité exercée (libérale, artisanale ou commerçante), et du montant des revenus. Si l'associé unique ne perçoit pas de salaire, seules des charges sociales minimales doivent être payées.

Il est important de noter que ces cotisations sont calculées sur la base des revenus déclarés les années précédentes. Aussi, au début de votre activité et à défaut de revenus de référence, les cotisations sociales sont fixées à titre provisionnel sur la base d'une assiette forfaitaire correspondant à 19 % du plafond annuel de la sécurité sociale (PASS).

Les cotisations sont ensuite recalculées sur la base du revenu réel déclaré dans la déclaration sociale des indépendants (DSI) et font l'objet d'une régularisation. Pour éviter toute déconvenue, mieux vaut donc calculer, même de façon approximative, le montant des cotisations dues selon vos revenus et mettre de côté cette somme afin d'anticiper les futures régularisations.

Quel est le montant des cotisations sociales ?

Lorsque le dirigeant est assimilé salarié, il bénéficie de la même protection sociale qu'un salarié (à l'exception de l'assurance chômage). En contrepartie de cette protection sociale avantageuse, le taux de cotisations sociales est conséquent : il représente 75% à 80 % du salaire net du dirigeant. Si le gérant n'est pas rémunéré, la société n'a pas de cotisation à payer.

Le gérant qui bénéficie du statut TNS ne bénéficie pas de la même protection sociale. En revanche, le taux de cotisations sociales est beaucoup moins élevé puisqu'il représente environ 45% de son salaire net.

Quelles sont les charges fiscales de l'EURL ?

Les charges fiscales de l'EURL se composent de l'impôt sur le bénéfice et de la taxe sur la valeur ajoutée (TVA).

L'impôt sur les bénéfices

Par défaut, les bénéfices de l'EURL sont soumis à l'impôt sur le revenu (IR), le taux d'imposition dépend des revenus et de la composition du foyer fiscal de l'associé unique.

| Barème progressif de l'impôt sur le revenu 2025 (applicable sur les revenus de 2024) | |

| Tranches de revenus | Taux d'imposition |

|

Jusqu'à 11 497 € |

0 % |

|

Entre 11 498 € et 29 315 € |

11 % |

|

Entre 29 316 € et 83 823 € |

30 % |

|

Entre 83 824 € et 180 294 € |

41 % |

|

Au-delà de 180 294 € |

45 % |

Si, les bénéfices d'une EURL sont soumis par défaut à l'impôt sur le revenu (IR), il est possible d'opter pour l'impôt sur les sociétés (IS). Ce choix n'existe que si l'associé unique est une personne physique. S'il s'agit d'une personne morale, l'EURL est soumise d'office à l'impôt sur les sociétés.

Pour l'impôt sur les sociétés (IS), le taux d'imposition normal de l'IS 25 %. En outre, les petites et moyennes entreprises (PME) peuvent bénéficier, sous certaines conditions, d'un taux réduit de 15 %. Il est applicable sur une fraction du bénéfice imposable limitée à 42 500 €.

IS ou IR : comment faire le bon choix ?

Quel est le régime d'imposition le plus avantageux pour une EURL : l'IR ou l'IS ? Pour le savoir, vous devez prendre en compte les éléments suivants.

Le statut de l'associé unique

Est-il associé gérant ou associé non-gérant ?

Dans le premier cas (associé gérant), a-t-il plus intérêt à voir l’intégralité du bénéfice de l'EURL imposé à l'IR ? Il peut alors réduire son imposition en déclarant ses frais réels.

Ou est-il plus judicieux pour lui d'opter pour l'IS, en maintenant l'imposition des dividendes et du salaire à l'IR ? Cette solution permet d'optimiser la fiscalité applicable à l'EURL, à condition d'être attentif à la part de dividendes assujettie aux cotisations sociales (fraction supérieure à 10 % du capital social). D'autres leviers d'optimisation fiscale existent pour une EURL à l'IS, comme les crédits d'impôt, les effets d'amortissement, etc.

Dans le second cas (associé non-gérant), le salaire versé au dirigeant est déductible du résultat imposable. Est-il plus pertinent d’imposer le bénéfice restant à l’IR ou à l’IS ? Pour répondre à cette question, d'autres critères doivent être étudiés.

Le bénéfice imposable de l’EURL

En début d'activité, une EURL peut rencontrer des difficultés à dégager un bénéfice conséquent. Dans ce contexte, il peut être plus intéressant de conserver une imposition à l'IR. Si, par la suite, elle génère de meilleurs résultats, il faudra se pencher sur le poids de l'imposition sur le gérant de la société afin de savoir pour quel régime opter.

L'imposition du gérant de l'EURL

Le gérant de l'EURL doit prendre en considération la totalité de ses revenus, et pas seulement ceux issus de la société. Suivant leur montant global, il peut déterminer quel régime d'imposition est le plus avantageux. S'il a déja des revenus importants, le taux d'imposition à l'IR sera important.

N'oubliez pas de tenir compte du poids des charges sociales. Dans une EURL à l'IR, elles sont calculées sur la base du bénéfice. Dans une EURL à l'IS, elles sont calculées sur les rémunérations versées au gérant et sur une partie des dividendes.

Pour bénéficier du régime de la micro-entreprise, les seuils de chiffre d'affaires à ne pas dépasser sont les suivants :

|

Type d’activité |

Plafonds de chiffres d'affaires (hors taxes) |

|

Activité commerciale et fourniture d’hébergement |

|

|

Activité de prestation de services |

|

|

Activité libérale |

|

|

Activité mixte |

|

La taxe sur la valeur ajoutée (TVA)

Il s'agit d'un impôt indirect sur la consommation collecté par les entreprises pour le compte de l’État. Elles facturent à leurs clients la TVA, puis la reversent au service des impôts (SIE).

La majorité des biens et services sont taxés à hauteur de 20 %. Cependant, des taux réduits de 10 et 5,5 % existent. Les produits d'origine agricole tout comme le bois de chauffage, ou encore les ventes de produits alimentaires à consommer sur place sont par exemple taxés à 10 %. Les livres, les produits alimentaires (en dehors de certaines exceptions comme les confiseries) sont taxés à 5,5 %.

À côté de ces différents taux, la franchise de TVA dispense certaines entreprises de la déclaration et du paiement de la TVA. Elles ne facturent pas la TVA sur leurs prestations si leur chiffre d'affaires ne dépasse pas certains seuils. Leur montant est révisé régulièrement et diffère selon l'activité :

Pour bénéficier de la franchise en base de TVA, la société ne doit pas dépasser les seuils de chiffre d'affaires suivants :

- 85 000 € pour les entreprises réalisant des activités de commerce ou des prestations d'hébergement ;

- 37 500 € pour les prestataires de services.

De la même façon, des exonérations de TVA existent pour des opérations comme certaines locations de terres et bâtiments à usage agricole, les cours particuliers dispensés par des personnes physiques ou encore les transports internationaux.

Simulateur gratuit : découvrez le régime fiscal adapté à votre projet

Quel est le montant de la contribution économique territoriale (CET) ?

Elle remplace la taxe professionnelle depuis 2010. Elle est composée de la cotisation foncière des entreprises (CFE) et de la cotisation sur la valeur ajoutée des entreprises (CVAE).

La CFE concerne les personnes physiques et morales qui exercent, de manière habituelle, une activité professionnelle non salariée. Elle se base sur la valeur locative des biens soumis à taxe foncière et utilisés par l'entreprise pour les besoins de son activité.

L'entreprise est redevable de la CFE dans chaque commune où elle dispose de locaux ou de terrains.

Cette base d'imposition peut faire l'objet de réduction dans certaines circonstances. Ainsi, une réduction de 50 % est accordée aux nouvelles entreprises l'année suivant leur création.

En outre, depuis 2019, les entreprises réalisant un chiffre d'affaires inférieur à 5 000 € sont exonérées de CFE.

La CVAE concerne les personnes physiques et morales qui remplissent 3 critères :

- Elles exercent en France une activité professionnelle non salariée à titre habituel au 1er janvier de l'année d'imposition ;

- Elles sont imposables à la CFE ;

- Elles réalisent un chiffre d'affaires supérieur à 500 000 €.

A partir de 152 500 € de CA, les sociétés ont l'obligation d'effectuer la déclaration de la valeur ajoutée et des effectifs des salariés. Toutefois, seules celles dont le chiffre d'affaires est supérieur à 500 000 € HT doivent s'acquitter de cet impôt local.

Quelles sont les charges d'exploitation de l'EURL ?

Comme toutes les entreprises, la constitution d'une EURL présente des avantages et des inconvénients.

Ainsi, de la même manière qu'une entreprise classique, l'EURL doit supporter des frais et faire face à des dépenses dans le cadre de son activité, ce sont les charges d'exploitation.

Ces dépenses sont très variables selon l'activité exercée, mais certaines sont fréquentes :

- L'achat de marchandises ;

- Le loyer ;

- Les salaires du personnel ;

- Les assurances pour les locaux d'activité, les véhicules, ou encore les assurances liées à votre activité comme l'assurance décennale qui est obligatoire pour une entreprise dans le bâtiment ;

- Les honoraires d'un expert-comptable si vous sous-traitez votre comptabilité ;

- Les honoraires d'un commissaire aux comptes (CAC) dont la nomination est obligatoire dans certaines circonstances pour une EURL ;

- La consommation d'électricité et d'eau ;

- Les frais bancaires ;

- Les dépenses de téléphonie et d'Internet ;

- Les frais de transport.

Tableau récapitulatif et comparatif EURL / SASU

Les charges et dépenses diffèrent en fonction de la forme juridique choisie.

| EURL | SASU | |

| Impôt | IR par défaut et option possible à l'IS (irrévocable au-delà de 5 exercices) | IS avec option possible à l'IR pour 5 exercices maximum |

| Régime de TVA | Régime de la franchise, réel simplifié ou réel normal Régime de la franchise, réel simplifié ou réel normal | Régime de la franchise, réel simplifié ou réel normal Régime de la franchise, réel simplifié ou réel normal |

| Prélèvements sociaux sur les dividendes | Cotisations sociales sur une part des dividendes | Pas de cotisations sociales |

| Approbation et dépôt des comptes annuels | Obligatoire | Obligatoire |

Quelles sont les aides dont peut bénéficier une EURL pour réduire ses charges ?

En créant une EURL, vous pouvez profiter d'aides sociales et fiscales pour diminuer vos charges. Parmi elles, nous retrouvons :

- Exonération temporaire de cotisation foncière des entreprises (CFE) l'année de la création ;

- Exonération de plein droit de CFE pour certains organismes et personnes (exploitations agricoles, peintres, auteurs, artistes lyriques, etc.) ;

- Exonération facultative de CFE pour les entreprises implantées dans certaines zones (ZAFR, ZUS, QPV, ZRD, BER, ZFA, etc.) ;

- Réduction d'impôt pour frais de comptabilité et d'adhésion à un organisme de gestion agréé (OGA), une association agréée ou un organisme mixte de gestion agréé ;

- Réduction d'impôt (IR-PME) pour souscription au capital d'une société ;

- Aide à la création ou à la reprise d'une entreprise (Acre), donnant droit à une exonération de cotisations sociales durant 12 mois.

Bénéficiez de l'accompagnement sur-mesure des experts Captain Contrat pour votre création d'EURL

FAQ

-

📌 Quelles sont les charges à prendre en compte dans une EURL ?

Il faut prendre en compte les cotisations et charges sociales, les sommes dues au titre du régime fiscal et les charges d'exploitation. -

Comment s'assurer de bien prendre en compte toutes les charges à régler ?

Pour éviter toutes sources d'erreurs, il est préférable de se faire accompagner par avocat spécialisé en droit des sociétés ou par un expert-comptable.

Une question ? Laissez votre commentaire