Lors de la création d’une entreprise, le dépôt des statuts demande de choisir le régime fiscal pour le dirigeant. Il s’agit d’opter pour l’impôt sur le revenu, ou l’impôt sur les sociétés. Termes obscurs quand on lance son activité, ils sont pourtant importants à connaître. Selon le projet entrepreneurial envisagé, le régime d’imposition sera décisif pour la situation financière de l’entreprise et de son dirigeant.

La différence entre IR et IS

L’impôt sur le revenu (IR) est un système d’imposition du dirigeant qui considère que les bénéfices de l’entreprise sont ses revenus. S’il y a plusieurs associés, les revenus sont alors partagés au prorata de la participation de chacun au capital social. Il s’agit d’un régime qui peut être appliqué aux auto-entrepreneurs sous conditions.

Le dirigeant déclare son revenu dans les bénéfices non commerciaux (BNC) pour les activités libérales, bénéfices agricoles (BA) pour les exploitations agricoles, et bénéfices industriels et commerciaux (BIC) pour les activités industrielles, commerciales et artisanales.

En revanche, lorsqu’on est dirigeant non associé, la rémunération est fiscalement considérée comme étant un salaire sur lequel il est possible d’appliquer un abattement de 10 % avant impôt (minimum 424 €, maximum 12 097), ou la déduction des frais professionnels réels.

L’impôt sur les sociétés (IS) implique que les impôts sur les bénéfices sont payés par l’entreprise en tant que personne morale. Sa gestion se fait distinctement de celle des revenus du dirigeant. C’est par ailleurs le bénéfice net après déduction des rémunérations des dirigeants qui est soumis à l’impôt sur les sociétés. Son taux est fixe.

La rémunération des dirigeants est quant à elle soumise à l’impôt sur le revenu. Les dividendes reçus sont également imposés pour les cotisations sociales.

Il faut noter qu’une société à l’IS est soumise à une imposition forfaitaire annuelle (IFA) lorsque son chiffre d’affaires est supérieur à 15 000 000 €.

Les régimes fiscaux selon le type d’entreprise

(*) « Sur option », signifie sur le régime fiscal doit être choisi par le dirigeant, par défaut c’est l’autre qui est appliqué. Par exemple, pour les EURL, EIRL, SNC, et SCP, le régime fiscal prévu est par principe celui des impôts sur le revenu. Le dirigeant peut cependant choisir le système de l’impôt sur les sociétés à la création de l’entreprise, ou opter pour cette solution au cours de l’activité.

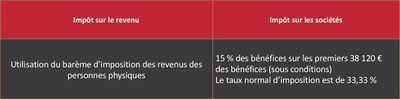

Taux d’imposition des bénéfices de l’entreprise selon le régime

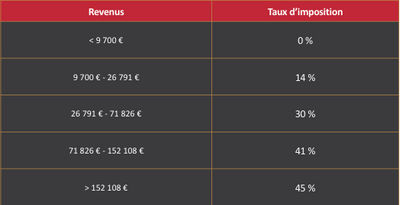

Barème d’imposition des revenus des personnes physiques

Ces taux sont issus des informations communiquées par l’administration française, vérifiées le 26 février 2016. Ce tableau vous permet d’estimer votre taux d’imposition sur les bénéfices de votre entreprise si vous êtes soumis à l’IR.

Certaines structures de société ne permettent pas de choisir entre les deux régimes fiscaux. Si vous créez une société de type EURL, la question du système d’imposition de vos revenus est tout à fait pertinente. Un bilan prévisionnel réalisé avec votre comptable vous permettra d’estimer le bénéfice net de votre entreprise. Vous pourrez ainsi juger de la pertinence d’aller vers l’IR ou l’IS selon les taux appliqués. Cependant, prenez également en compte les coûts de gestion. L’impôt sur le revenu du dirigeant semble plus simple à gérer malgré un taux élevé à partir d’un certain bénéfice. Dans le cas de l’impôt sur les sociétés, le dirigeant paiera également un impôt sur ses revenus personnels, en plus des impôts de l’entreprise sur ses bénéfices.

Avantages et inconvénients de chaque régime

L’IR est apprécié pour sa simplicité de gestion. Il est efficace et garde une souplesse en permettant les dirigeants qui ont choisi l’IR de passer à l’IS comme le moment semble le plus opportun. De plus, étant donné que les bénéfices de l’entreprise et les revenus du dirigeant fonctionnent de paire, alors un déficit de l’entreprise pourra être déduit du foyer fiscal personnel sans limitation de revenus.

Ces avantages peuvent devenir des inconvénients. Dès lors que le bénéfice dégagé par l’entreprise est important, l’imposition augmente pour atteindre jusque 45 %. Le dirigeant qui doit personnellement payer peut se trouver dans une situation inconfortable. Par ailleurs les cotisations sociales sont calculées sur la totalité du bénéfice de l’entreprise.

L’IS dispose d’un taux d’imposition fixe qui évite les mauvaises surprises. En plus de sa rémunération, le dirigeant a le droit de s’octroyer des dividendes. Ces derniers sont soumis à cotisations sociales lorsqu’elles dépassent 10 % des capitaux propres. Le dirigeant n’est finalement imposé que sur ses revenus. Les bénéfices de l’entreprise n’influent pas sur son impôt personnel.

Contrairement à un régime à l’impôt sur le revenu, il est donc impossible d’imputer les pertes de l’entreprise aux autres revenus du dirigeant qui sont imposables. Gardez également en mémoire que choisir l’IS contraint à rester sous ce régime. On ne peut pas en changer pendant l’activité en cours.

Les bons choix au bon moment

Au lancement de son entreprise, être accompagné d’un comptable et d’un juriste permet au dirigeant de choisir le meilleur régime fiscal selon de son business plan. Les statuts permettant l’un des deux systèmes en option offrent une certaine flexibilité. Pour opter vers le régime d’imposition sur option, il doit être mentionné dans les statuts déposés au moment de la création. Notez que lorsqu’une entreprise est à l’IS, il n’est pas demander de déposer des comptes pendant la première année. La date de paiement de l’IS est fixée au plus tard au 31 décembre de N+1 (N année de création).

Une question ? Laissez votre commentaire