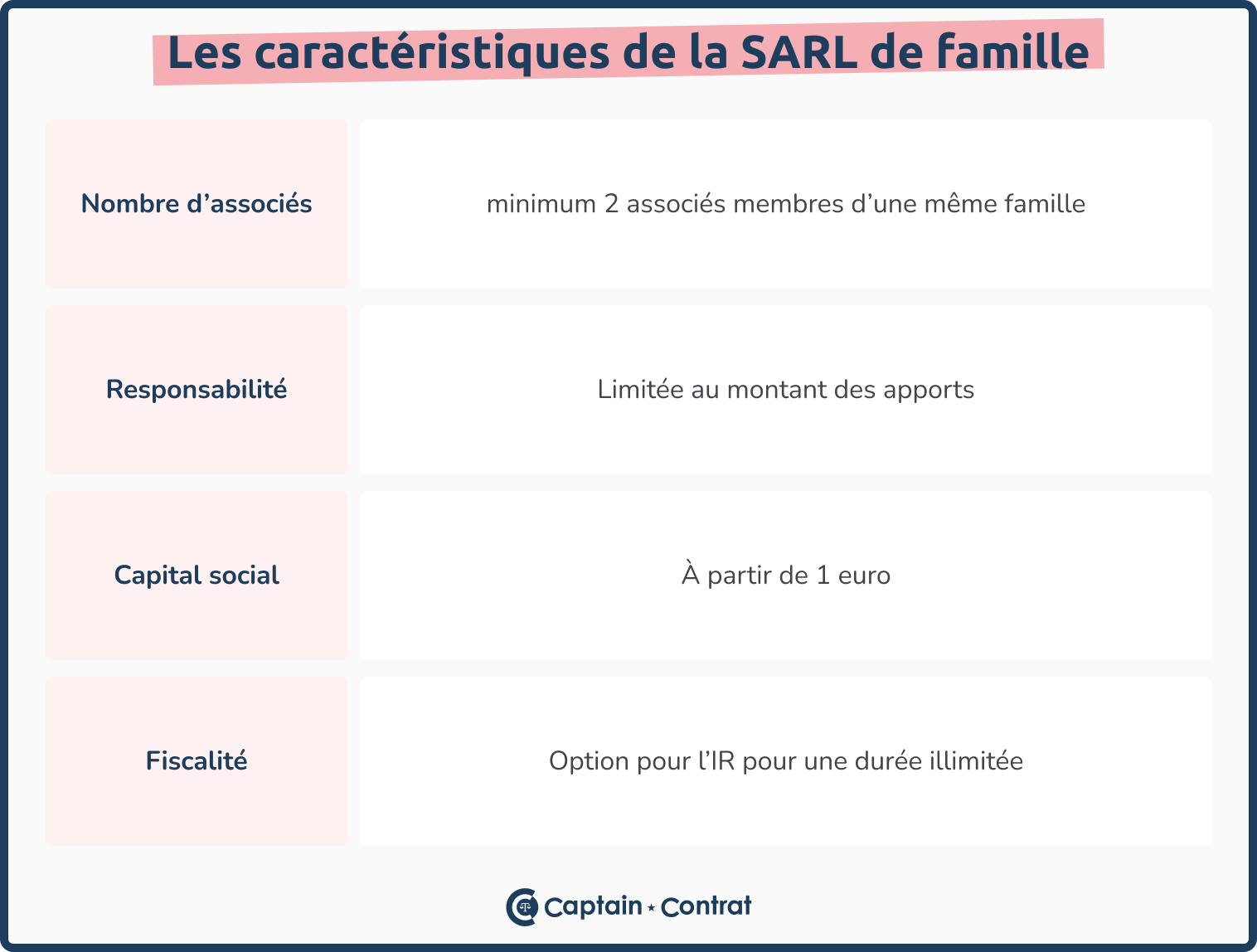

- La SARL de famille est une SARL constituée par les membres d'une même famille (parents et enfants, frères et sœurs, conjoints).

- La SARL de famille bénéficie d'un avantage fiscal : elle peut choisir l'imposition sur le revenu sans limite de temps.

- La SARL de famille est une alternative intéressante à la SCI pour faire de la location meublée.

Qu'est-ce qu'une SARL de famille ?

SARL de famille : définition

La SARL de famille est une variante de la SARL, mais avec des caractéristiques et des spécificités pouvant s’avérer être très avantageuses.

En effet, les associés de la SARL peuvent décider d'opter pour l'imposition sur le revenu sans limitation de durée.

C'est la différence principale entre la SARL et la SARL de famille : la SARL classique ne peut exercer cette option pour l'impôt sur le revenu (IR) que pour une durée de cinq ans maximum.

Mis à part cette différence fiscale, la SARL de famille fonctionne de la même façon qu'une SARL classique.

Quelles sont les conditions pour créer une SARL de famille ?

Pour qu'une SARL puisse opter pour l'option fiscale de la SARL de famille, elle doit être constituée par des associés d'une même famille. Plus précisément, l'article 239 bis AA du Code général des impôts précise qu'il peut s'agir :

- de parents en ligne directe (parents, enfants, grands-parents, petits-enfants, etc) ;

- de frères et sœurs ;

- conjoints ou partenaires (PACS).

Quels sont les avantages de la SARL de famille ?

Avantage n°1 : l'option de la SARL de famille pour l'impôt sur le revenu

L'option pour l'impôt sur le revenu

Par défaut, la SARL est soumise à l’imposition sur les sociétés (IS). Mais, les associés peuvent décider de choisir l’imposition sur le revenu (IR) pour une durée maximale de 5 ans.

L’avantage principal la SARL de famille réside dans son avantage fiscal. Elle permet de n’avoir aucune limitation de temps dans le choix de l’imposition sur le revenu (IR). En fonction de leurs besoins, les associés peuvent opter pour l’impôt sur le revenu tout le long de leur activité.

Pourquoi choisir l'imposition sur le revenu ?

Lorsque la SARL est soumise à l'IR, les associés prennent en charge à titre personnel l'imposition des bénéfices de la SARL sur leur revenu.

Ainsi, la partie des bénéfices proportionnelle au nombre de parts détenus par l'associé vient s'ajouter à ses autres sources de revenus. Le montant de l'impôt est calculé en fonction du barème progressif de l'IR.

| Barème progressif de l'impôt sur le revenu 2025 (applicable sur les revenus de 2024) | |

| Tranches de revenus | Taux d'imposition |

|

Jusqu'à 11 497 € |

0 % |

|

Entre 11 498 € et 29 315 € |

11 % |

|

Entre 29 316 € et 83 823 € |

30 % |

|

Entre 83 824 € et 180 294 € |

41 % |

|

Au-delà de 180 294 € |

45 % |

Choisir l'imposition sur le revenu a plusieurs avantages :

- L’option à l'IR permet de déduire les déficits de la SARL : lorsque la SARL de famille est soumise à l'IR, les associés ont la possibilité d’imputer sur leurs revenus une partie des pertes, proportionnellement au pourcentage de parts sociales qu’ils détiennent au sein de la société. Cette imputation des pertes leur permet de faire réduire le montant de l'impôt qu'ils doivent payer au titre de l'impôt sur le revenu.

- L’option à l'IR permet d’éviter de subir une double imposition lorsque vous faites des bénéfices : dans le cas où la société est bénéficiaire, les associés ne sont soumis qu’à l’impôt sur le revenu. Au sein d’une SARL à l'IS, lorsque les bénéfices sont distribués, ils sont à la fois imposés à l’impôt sur les sociétés une première fois, puis une seconde fois au moment de la distribution des dividendes.

Cependant, l'imposition à l'IR n'est pas avantageuse dans tous les cas. En effet, si le bénéfice de la SARL est important, cela peut avoir pour effet d'augmenter de plusieurs tranches l'imposition des revenus des associés sans possibilité d'optimiser la rémunération.

Comment lever cette option ?

La SARL de famille peut opter pour l'imposition sur le revenu dès la création de la société.

Il est également possible de lever cette option au cours de la vie sociale de la SARL. Pour cela, les associés doivent convoquer une assemblée générale. Cette décision requiert l'unanimité des associés.

Si l'option est levée après la création, la demande doit être adressée au service des impôts des entreprises (SIE) avant le dernier jour du troisième mois de l'exercice pour lequel l'option doit être appliquée. Il faut joindre à la demande le procès-verbal qui atteste que les associés souhaitent lever cette option.

Par la suite, les associés ont toujours la possibilité de changer le régime fiscal de la SARL de famille pour l'impôt sur les sociétés.

Avantage n°2 : l'exonération sur la plus-value lors de la cession des parts sociales

En cas de cession de parts sociales, les associés d'une SARL de famille peuvent bénéficier d'une exonération sur la plus-value dans certains cas.

Dans une SARL classique, la plus-value, c'est-à-dire la différence entre le prix d'achat et le prix de la vente, est imposée.

L'associé d'une SARL de famille peut bénéficier d'une exonération totale ou partielle si les conditions suivantes sont réunies :

- l'associé cède la totalité de ses parts sociales ;

- le ou les acquéreurs font partie de la famille de l'associé.

Avantage n°3 : la location meublée non professionnelle (LMNP)

Qu'est-ce que la LMNP ?

La location meublée non professionnelle, abrégée LMNP, est un statut qui permet de bénéficier d'avantages fiscaux lorsque la SARL loue un ou plusieurs biens meublés. Par l’intermédiaire de votre société, il vous offre la possibilité d’investir dans l’immobilier.

SARL de famille et LMNP

La SARL est un statut qui présente des avantages si vous envisagez de gérer en famille un patrimoine immobilier.

En effet, la SARL imposée à l'IR permet à ses associés de bénéficier du régime de la location meublée non professionnelle (LMNP). Ce régime va leur permettre d'amortir fiscalement le bien immobilier.

Pour bénéficier du régime LMNP, l'associé doit réunir les conditions suivantes :

- les revenus locatifs annuels de l'ensemble du foyer fiscal sont inférieurs à 23 000 € ;

- le montant du revenu locatif n'atteint pas 50% des autres revenus du foyer fiscal.

Quel est l'avantage du régime LMNP ?

Le principal avantage de ce régime consiste à permettre aux associés d'amortir le bien immobilier. En effet, il est possible de déduire un certain nombre de charges liées à l'activité immobilière, ce qui va réduire l'imposition.

Par ailleurs, concernant la plus-value réalisée sur le bien immobilier, la SARL de famille soumise au régime des LMNP va permettre aux associés de bénéficier des règles qui s'appliquent aux particuliers. Ainsi, la plus-value sera calculée sans tenir compte des amortissements et les associés vont profiter de divers abattements.

Quels sont les inconvénients de la SARL de famille ?

La SARL de famille présente de réels avantages fiscaux, mais elle n’est pas adaptée à toutes les situations.

Son principal inconvénient réside dans l’imposition au barème progressif de l’impôt sur le revenu (IR) : si la société génère des bénéfices importants, les associés peuvent rapidement passer dans les tranches élevées de l’IR, augmentant ainsi leur charge fiscale.

De plus, l’option IR limite les stratégies d’optimisation de rémunération possibles avec une SARL soumise à l’IS (dividendes, réserve de trésorerie, etc.).

Enfin, l’entrée d’un associé extérieur à la famille fait automatiquement perdre ce régime avantageux. Les tensions familiales éventuelles peuvent également compliquer la gestion quotidienne.

Comment créer une SARL de famille ?

Pour créer une SARL de famille, il faut suivre les mêmes étapes de création que pour une SARL classique.

Étape 1 : respecter les conditions pour créer une SARL de famille

Pour constituer une SARL de famille, vous devez respecter quelques conditions. D’abord, il faut savoir que cette forme de société doit au minimum être composée de deux associés et de cent associés au maximum. En effet, une SARL peut être composée d’un seul associé. Dans ce cas, on parlera d’une EURL.

En outre, l’intégralité du capital nécessaire à la création d’une SARL familiale doit être détenue par des membres d'une même famille.

Étape 2 : rédiger les statuts de la SARL familiale

La rédaction des statuts est la première étape à réaliser lorsque vous prévoyez de créer une entreprise. Il s’agit de formaliser par écrit les règles qui vont définir le fonctionnement de la société et les règles applicables. Il est également nécessaire d'intégrer les informations relatives à l’identité de la SARL (siège et objet social, identité des associés, répartition du capital, etc).

Étape 3 : déposer le capital social

Une fois vos statuts rédigés, vous pouvez passer à la deuxième étape, qui consiste à déposer son capital social. Pour cela, vous devez réunir le montant nécessaire et le déposer sur un compte (dans une banque ou chez un notaire). Cet argent sera transféré sur le compte de la SARL dès son immatriculation.

Étape 4 : publier un avis de constitution

La publication d’un avis de création d’entreprise dans un journal légal est une formalité obligatoire pour tout entrepreneur souhaitant constituer une SARL familiale. Cette démarche permet d'informer les tiers de la création de la société.

La publication d'un avis dans un journal d'annonces légales est une démarche payante. Le prix est de 147 euros.

Étape 5 : déposer un dossier d'immatriculation sur le guichet unique

La dernière étape consiste à publier un dossier d'immatriculation sur le guichet unique. Le guichet unique est une plateforme en ligne qui permet de réaliser toutes les démarches de création, de modification ou de fermeture d'une société.

Pour déposer ce dossier, vous devez réunir les pièces justificatives suivantes :

- un exemplaire des statuts signés ;

- l'attestation de dépôt des fonds ;

- l'attestation de parution dans un journal d'annonces légales ;

- un justificatif de domiciliation de la SARL ;

- une copie de la pièce d'identité des associés ;

- une attestation de filiation et de non-condamnation du gérant

Une fois que votre dossier est accepté, les greffes procèdent à l'immatriculation de la SARL. Les associés reçoivent alors le premier Kbis de la société.

.png?width=1516&height=980&name=%C3%89tapes%20SARL%20(1).png)

FAQ

-

📌 Quelle est la différence entre SARL de famille et SCI ?

La SCI est une société civile, elle ne peut donc pas exercer une activité commerciale. La SCI peut être constituée par des associés qui ne sont pas de la même famille. En revanche, la SCI ne peut pas bénéficier du régime LMNP. -

Qui peut intégrer une SARL de famille ?

Voici les catégories de personnes qui peuvent intégrer une SARL de famille :

- les parents en ligne directe : cela inclut les ascendants (parents, grands-parents) et les descendants (enfants, petits-enfants) ;

- les frères et sœurs ;

- les conjoints et partenaires liés par un pacte civil de solidarité (PACS).

-

Des cousins peuvent-ils constituer une SARL de famille ?

Non, une SARL de famille ne peut pas être constituée par des cousins. Les associés doivent être parents en ligne directe, des frères et sœurs ou des conjoints. -

Comment sortir l'argent d'une SARL de famille ?

Les associés ou gérants d’une SARL familiale disposent de plusieurs moyens pour récupérer de l’argent :

-

Rémunération du gérant : un salaire peut être versé au gérant, soumis aux cotisations sociales et à l’impôt sur le revenu.

-

Distribution de dividendes : possible si des bénéfices distribuables existent. Sous IS, les dividendes sont taxés (PFU 30 % ou barème IR après abattement). Sous IR, les résultats sont déjà imposés au nom des associés.

-

Compte courant d’associé : les associés peuvent avancer ou retirer des fonds via un compte courant, sous conditions.

-

Remboursement de frais : les dépenses engagées pour le compte de la société peuvent être remboursées.

Il est interdit de prélever librement des fonds sans justification : cela serait assimilé à un abus de biens sociaux et sanctionné.

-

-

Est-ce que la SARL est soumise à la TVA ?

La SARL de famille est soumise à la TVA si elle exerce une activité commerciale ou une activité de location meublée assujettie. Pour les travaux réalisés dans un bien détenu par la société, la TVA est en principe déductible si la société est assujettie et que les factures sont établies à son nom.

En revanche, si la société exerce une activité exonérée (par exemple location nue), elle ne pourra pas récupérer la TVA sur ses achats et travaux.

Les règles étant complexes, il est recommandé de faire appel à un expert-comptable pour analyser la situation exacte. -

Quelle est la rémunération d'un gérant d'une SARL de famille ?

Le gérant peut percevoir un salaire, primes et jetons de présence.

Le régime social dépend du statut : le gérant majoritaire est TNS et le gérant minoritaire/égalitaire est assimilé salarié.

La mise en place d’un salaire nécessite une décision formelle et une fiche de paie.

-

Quelle est la réserve légale d'une SARL de famille ?

Comme toutes les SARL, la SARL de famille doit constituer une réserve légale.

Chaque année, 5 % du bénéfice net est affecté à cette réserve, jusqu’à atteindre 10 % du capital social.

Cette obligation renforce les fonds propres de la société et protège les créanciers. -

Quelles sont les charges déductibles pour une SARL de famille ?

Les charges déductibles varient selon l’activité exercée, mais incluent généralement :

-

Intérêts d’emprunt contractés pour financer l’activité.

-

Amortissements des biens (notamment pour le LMNP).

-

Travaux d’entretien, charges de copropriété, taxe foncière.

-

Honoraires de notaire, avocat, expert-comptable.

-

Frais de fonctionnement : assurance, publicité, fournitures.

Toute dépense doit être justifiée et engagée dans l’intérêt de l’entreprise pour être déductible. Les dépenses personnelles payées par la société peuvent entraîner un redressement fiscal.

-

-

Est-ce qu'une SARL de famille peut distribuer des dividendes ?

Une SARL familiale peut distribuer des dividendes si elle dégage des bénéfices distribuables et que les associés en décident ainsi en assemblée générale.

-

Sous IS, les dividendes sont taxés au PFU (30 %) ou au barème IR après abattement de 40 %.

-

Sous IR, les résultats sont déjà imposés directement chez les associés ; les dividendes versés ne subissent donc pas de nouvelle imposition.

-

-

Quelles sont les charges sociales à payer ?

Les cotisations sociales sont dues selon le statut du gérant :

-

Gérant majoritaire : affilié au régime des travailleurs indépendants, cotisations calculées par l’URSSAF.

-

Gérant minoritaire ou égalitaire : assimilé salarié, cotisations sociales prélevées comme pour un salarié classique.

Les associés non gérants ne paient pas de cotisations sociales sur les bénéfices s’ils n’ont pas de mandat.

-

-

Combien coûte la création d'une SARL de famille ?

Créer une SARL de famille coûte plus que le simple prix de l’annonce légale :

-

Annonce légale : environ 147 €.

-

Dépôt de dossier au greffe : environ 37 €.

-

Dépôt du capital social (compte bloqué).

-

Rédaction des statuts : honoraires éventuels d’avocat ou notaire (300 à 1 500 € selon complexité).

Frais récurrents : tenue comptable, assurances, frais bancaires, cotisations sociales si rémunération du gérant.

-

-

Comment financer une SARL de famille ?

La SARL familiale peut être financée de plusieurs façons :

-

Apports en numéraire (argent) ou en nature (biens) réalisés par les associés.

-

Compte courant d’associé : les associés avancent de l’argent à la société, qui pourra leur rembourser.

-

Prêts bancaires : la société emprunte, parfois avec caution personnelle des associés.

-

Subventions et aides : régionales ou sectorielles.

-

- Mise à jour du 11 septembre 2025 : ajout de FAQ.

- Mise à jour du 16 avril 2025 : mise à jour du barème de l'IR et du prix de l'annonce légale.

- Mise à jour du 9 février 2024 : vérification des informations juridiques.

Les commentaires (1)

bonjour, je suis en SARL immobilière je suis la gérante avec mes deux enfants , quelle démarche pour transformer ma SARL en SARL de famille . Cordial [...]

bonjour, je suis en SARL immobilière je suis la gérante avec mes deux enfants , quelle démarche pour transformer ma SARL en SARL de famille . Cordialement;

Voir plusmoinsBonjour, merci pour votre commentaire ! Si vous souhaitez opter pour le régime des SARL de famille, vous devez envoyer un courrier au centre des impôt [...]

Bonjour, merci pour votre commentaire ! Si vous souhaitez opter pour le régime des SARL de famille, vous devez envoyer un courrier au centre des impôts des entreprises avant la date d'ouverture de l'exercice suivant. Cette option doit être signée par tous les associés de la SARL. Excellente journée !

Voir plusmoins