Beaucoup d'entrepreneurs hésitent dans le choix de leur structure juridique, notamment entre l'EIRL et la SASU. Dans cet article Captain contrat vous présente l'EIRL et la société par actions simplifiée unipersonnelle (SASU) pour vous aider à faire le bon choix et opter opter pour la forme juridique adaptée à votre création d'entreprise.

- Quelles différences entre l’EI et une forme de société unipersonnelle ?

- Les avantages et les inconvénients de l’EIRL ?

- Les avantages et les inconvénients de la SASU ?

- Les spécificités de chacun de ces statuts ?

- La procédure pour créer une EI ?

- La procédure pour créer une SASU ?

- Tableau comparatif de l’EIRL vs SASU

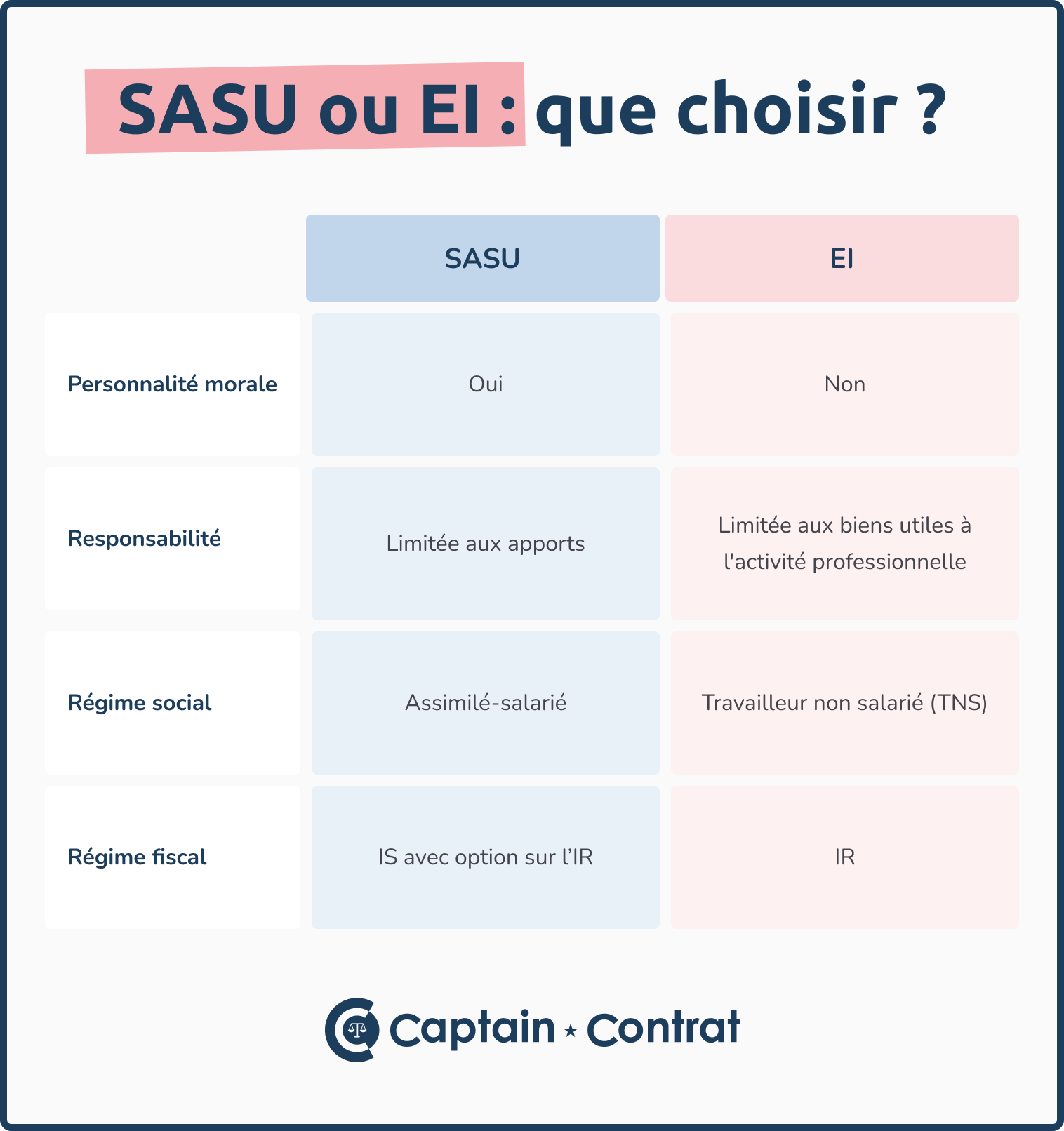

Quelles différences entre l’EI et une forme de société unipersonnelle ?

L’entreprise individuelle et la société unipersonnelle diffèrent sur certains points à savoir :

- La qualité de l’associé unique : en EI l’associé unique devrait être une personne physique. Par contre en SASU, l’associé unique peut être une personne physique ou une personne morale.

- Le régime social : pour une EI, l’entrepreneur individuel est soumis au régime social des indépendants, mais pour une SASU, le régime social du président varie selon qu’il perçoit une rémunération ou non. Dans le cas où il reçoit une rémunération, il sera affilié au régime assimilés-salariés et donc soumis au régime général de la sécurité sociale sans bénéficier de l’assurance chômage.

- Le régime fiscal : par défaut, les SASU sont imposés à l’impôt sur les sociétés (IS). Toutefois, il leur est possible de choisir l’imposition sur le revenu (IR) au début de leurs activités, et ce pour une durée de cinq ans maximum. L’EI, quant à elle, est soumise à l’impôt sur le revenu dont le taux varie selon la nature des activités.

Simulateur gratuit : 5 questions pour déterminer votre forme juridique

Les avantages et les inconvénients de l’EIRL ?

Les avantages de l’EIRL

Simplicité et rapidité de création

À la différence des sociétés, les modalités de création de l’EIRL demeurent simples, rapides et faciles que ce soit en termes de démarches, de pièces à fournir ou de coûts. La rédaction de statuts comme l’apport en capital social ne sont pas obligatoires, la constitution de dossier se trouve allégée. L’entrepreneur en EIRL procède simplement au remplissage du formulaire correspondant aux types d’activités qu’il souhaite exercer et à son dépôt auprès du CFE compétent.

- Pour les commerçants, auprès de la Chambre de Commerce et de l’Industrie (CCI) ;

- Pour les artisans, auprès de la Chambre des Métiers et de l’Artisanat (CMA) ;

- Pour les professions libérales, auprès de l’Union de Recouvrement des cotisations de Sécurité Sociale et d’Allocations Familiales (URSSAF).

Une fois votre déclaration effectuée, vous aurez ultérieurement un numéro SIRET et un code APE délivré par l’INSEE ou le service des impôts des entreprises.

Protection de votre patrimoine personnel

En EIRL, l’entrepreneur a la possibilité de créer un patrimoine d’affectation utilisé dans le cadre de l’exercice professionnel. En effet, en créant une entreprise individuelle, les patrimoines personnels et professionnels de l’entrepreneur sont confondus. Ainsi, en cas de difficulté financière de la société sa responsabilité sera illimitée et s’étend sur ses biens personnels qui peuvent être saisis par ses créanciers.

De ce fait, afin de protéger votre patrimoine personnel des risques liés aux activités de votre entreprise, l’EIRL vous permet de protéger vos biens personnels. Il suffit de procéder à une déclaration exhaustive des patrimoines affectés à votre activité professionnelle : biens, droits, obligations, au début ou en cours de votre activité. L’entrepreneur bénéficie d’une protection efficace et d’une responsabilité limitée, seul le patrimoine d’affectation pourra être saisi par les créanciers de la société.

Une liberté du régime fiscal avec la possibilité d’opter pour l’impôt sur les sociétés

L’EIRL est assujettie par défaut à l’impôt sur le revenu (IR), mais elle a également le droit d’opter pour l’impôt sur les sociétés (IS). En effet, l’imposition sur le revenu relève directement au titre des revenus de l’associé unique de l’EIRL y compris les revenus de son foyer. Comme l’IR suit un barème progressif, il implique donc un accroissement de l’assiette fiscale et éventuellement du taux d’imposition.

En optant pour l’IS, l’EIRL est soumis à un barème fixe d’imposition prélevé directement sur les résultats de la société. Un taux réduit de 15 % s’applique pour les premiers 38 120 euros de bénéfices. De plus, avec l’IS, il est possible de limiter le paiement des cotisations sociales sur votre rémunération nette soustraites des frais professionnels et aussi, reporter les éventuelles pertes sur les bénéfices des exercices futurs. Il appartient à l’entrepreneur de faire le calcul et de choisir librement le régime qui lui convient selon la situation de son entreprise.

Les inconvénients de l’EIRL

L’impossibilité de s’associer

L’EIRL est destiné particulièrement pour l’exercice des activités individuelles, elle ne permet pas de faire intervenir des associés. Si l’associé unique de l’EIRL envisage de développer son activité et de s’associer avec d’autres personnes, il devra passer vers la forme juridique des sociétés. Mais cela n’est pas exempt de formalités nécessaires pour modifier le statut.

L’imposition des dividendes

L’imposition à l’IS implique l’imposition de vos éventuels dividendes, mais aussi la soumission de ceux-ci au versement de cotisations sociales obligatoires. Cela engendre un alourdissement de vos charges sociales. En effet, selon l’article L131-6 du Code de la sécurité sociale, les cotisations sociales seront calculées en fonction du montant de votre rémunération et des dividendes versés dont la valeur excède 10 % du montant du patrimoine affecté en fin d’exercice, ou 10 % du bénéfice net, si ce dernier est supérieur au patrimoine d’affectation.

L’obligation de tenir une comptabilité

L’EIRL, quel que soit son régime fiscal : IR ou IS et son type d’activité : libérale ou commerciale, est obligé de tenir une comptabilité commerciale pour permettre aux créanciers de suivre l’évolution du patrimoine d’affectation. Ainsi, en choisissant l’EIRL, vous devez obligatoirement déposer chaque année vos comptes annuels auprès du greffe du tribunal de commerce dans un délai de six mois à compter de la clôture de l’exercice.

Les avantages et les inconvénients de la SASU ?

Les avantages de la SASU

Capital social minimum libre

Avec un euro, vous pouvez constituer votre entreprise en optant pour la SASU. Cependant, vous pouvez librement définir dans les statuts le montant du capital social adapté à vos activités en choisissant un capital fixe ou un capital variable. La loi exige un dépôt d’au moins 50 % du capital de la SASU dans un compte en banque ouvert au nom de la société. Vous disposez de 5 ans pour déposer l’intégralité du capital social prévu. L’objectif est de permettre à un plus grand nombre de projets de se réaliser.

Liberté statutaire

Les modalités de gestion de la SASU sont faiblement réglementées et l’associé unique est libre de rédiger les statuts de son entreprise selon ces besoins. Il peut définir ses propres règles de fonctionnement et les contraintes juridiques de sa société. En revanche, il est obligatoire de désigner un président de SASU qui peut être une personne physique ou une personne morale. Dans la plupart des cas, c’est l’associé unique lui-même qui assure la fonction du président, mais elle peut aussi être confiée à un tiers.

Responsabilité limitée

Dans le cadre d’une entreprise individuelle, le patrimoine de l’associé unique et de son entreprise est confondu. Ce qui n’est pas le cas pour la SASU, le gérant de la SASU dispose de deux patrimoines distincts qui lui permettent d’avoir une responsabilité juridique limitée. Ce sera sa société, en tant que personne morale, qui est responsable de la dette de l’entreprise.

Régime fiscal avantageux et absence de cotisations sociales sur les dividendes

Le régime fiscal et social de la SASU est beaucoup plus avantageux dans la mesure où elle est imposée à l’IS et donc sur les bénéfices de la société et profite d’un taux réduit de 15 % sur les bénéfices ne dépassant pas les 38 120 euros et un taux normal de 25 % sur le reste. D’ailleurs, la SASU peut opter pour l’impôt sur le revenu (IR) au moment de sa création et pour une durée maximum de 5 ans. En outre, aucune cotisation sociale n’est à payer sur les dividendes versés.

Les inconvénients de la SASU

Aucune protection sociale en l’absence de rémunération du président

L’un des inconvénients de la SASU est cette absence de protection sociale en absence de la rémunération du dirigeant. D’autant plus que les charges sociales de la SASU sont assez élevées en comparaison avec l’EURL par exemple.

Obligations comptables

Du côté de son fonctionnement, la SASU exige des obligations comptables à savoir : la tenue des livres comptables, la tenue des comptes annuels, la possession d’un compte bancaire professionnel. Ces obligations comportent évidemment des coûts qu’il faut impérativement prévoir.

L’obligation de désigner un commissaire aux comptes sous certaines conditions

Il faut noter que vous serez dans l’obligation de faire appel à un commissaire aux comptes si deux des conditions suivantes sont remplies :

- Votre chiffre d’affaires annuel dépasse les 8 millions d’euros ;

- Vous disposez de plus de salariés ;

- Votre bilan est supérieur à 4 millions d’euros.

Les spécificités de chacun de ces statuts ?

En Entreprise Individuelle (EI)

Avec le statut d’entreprise individuelle, il n’existe pas d’associés. Cette forme juridique convient uniquement aux entrepreneurs qui souhaitent lancer seuls leurs activités. Elle n’est donc pas adaptée aux activités destinées à se développer. L’entrepreneur individuel est rattaché à la Sécurité Sociale des Indépendants. Le régime fiscal des EI est l’Impôt sur le revenu (IR).

En Société par Actions Simplifiée Unipersonnelle (SASU)

La SASU est un statut favorable aux projets qui a un fort potentiel de développement en permettant à l’associé unique de s’associer avec de futurs partenaires à travers l’augmentation du capital social ou la cession d’actions. Le dirigeant de la SASU peut être une personne physique ou une personne morale. Il peut profiter des mêmes avantages que les salariés en étant soumis au régime général de la sécurité sociale. La SASU est par défaut assujettie à l’impôt sur les sociétés (IS) avec possibilité d’opter pour l’IR sous certaines conditions.

La procédure pour créer une EI ?

Pour créer une entreprise individuelle, l’entrepreneur a le choix d’opter pour trois types de statuts :

- L’entreprise individuelle classique (EI) ;

- La micro entreprise (ex auto entreprise) ;

- L’entreprise individuelle à responsabilité limitée (EIRL).

Avec la nouvelle disposition entrée en vigueur depuis mi-mai 2022, l’EIRL n’existe plus et a laissé place au nouveau statut unique de l’entrepreneur individuel.

La principale différence entre l’EI et l’EIRL réside dans le fait de pouvoir bénéficier d’une protection automatique de ses biens personnels en EI s’il faut rédiger une déclaration d’affectation de patrimoine en EIRL.

Les conditions préalables pour pouvoir créer une EI

Si vous envisagez d’opter pour l’EI, les conditions suivantes doivent être réunies :

- Être âgée au moins 18 ans : pour pouvoir créer une EI, il faut disposer de la capacité commerciale, soit avoir au moins 18 ans. Par ailleurs, un majeur sous tutelle ou curatelle ne dispose pas de la capacité requise et ne pourra donc pas créer une EI.

- Être citoyen français ou ressortissant étranger disposant d’un titre de séjour valide portant la mention « création d’entreprise ».

- Ne pas être soumis à l’incapacité et l’incompatibilité commerciale : certaines personnes ne peuvent pas procéder à la création d’une entreprise individuelle. Il s’agit notamment :

-

- des personnes faisant l’objet d’une interdiction d’exercer des actes de commerce ;

- des personnes exerçant une profession incompatible avec l’activité du commerçant ;

- Une personne titulaire d’un mandat incompatible avec l’activité du commerçant.

-

Les formalités de création

Les démarches pour créer une entreprise individuelle sont relativement simples, aucun nécessité de rédaction de statuts ni d’apports en capital social. Voici les étapes à suivre :

- Déposer un dossier d’immatriculation au CFE compétent : le dossier de déclaration doit comprendre les pièces justificatives suivantes :

-

-

- Un formulaire P0 adéquat au type d’activité ;

- Une copie de la pièce d’identité (carte d’identité, passeport) ;

- Une attestation de domiciliation ou de justificatif du local commercial ;

-

-

-

- Un justificatif de l’information du conjoint sur les conséquences sur les biens communs des dettes contractées à titre professionnel ;

-

-

-

- Une attestation de filiation ;

-

-

-

- Une déclaration sur l’honneur de non-condamnation ;

-

-

-

- Un justificatif de l’autorisation en cas d’activité réglementée ;

-

-

-

- Une copie de la déclaration d’insaisissabilité effectuée faite devant un notaire ;

-

-

-

- Un chèque à l’ordre du greffe du tribunal de commerce.

-

- Ouvrir un compte bancaire professionnel : cette étape n’est pas obligatoire, mais elle est surtout dédiée aux entrepreneurs commerciaux.

- Réaliser une déclaration d’insaisissabilité : réaliser par le biais d’un notaire pour protéger le patrimoine personnel de l’entrepreneur en cas d’action de la part des futurs créanciers de l’entreprise.

La procédure pour créer une SASU ?

Si vous envisagez de créer une SASU, voici les différentes étapes qu’il faut suivre pour y parvenir :

Rédiger les statuts : les statuts précisent le mode de fonctionnement et d’organisation de la SASU. Il faut donc qu’ils soient plus exhaustifs et plus complets que possible. Ils comportent notamment :

-

-

- Le mode de direction ;

- Les conditions de désignation du président ;

- Le nombre d’actions émises et les droits y afférents ;

- Les conditions d’exercices du pouvoir ;

- L’évaluation des apports en nature ;

- L’identité du commissaire aux comptes.

-

- Constituer et déposer le capital social : c’est l’ensemble des apports en numéraires ou en nature que vous apportez pour constituer le patrimoine de votre entreprise et démarrer votre activité. Aucun montant minimum n’est imposé par la loi, toutefois, il faut bien définir ce dont vous aurez besoin pour réussir votre activité.

- Publier un avis de constitution dans un journal d’annonces légales : une attestation de parution vous sera communiquée à la suite de cette publication effectuée dans le même département que votre siège social.

- Déposer un dossier sur le guichet unique des formalités.

Tableau comparatif de l’EIRL vs SASU

| EIRL | SASU | |

| Dirigeant | Personne physique | Personne physique ou morale |

| Rédaction des statuts | Non-indispensable | Obligatoire |

| Capital social | Aucun capital social minimum | Un euro symbolique |

| Nombre d’associés | 1 | 1 |

| Responsabilité des associés | Limitée sous condition de réalisation de déclaration d’affectation pour les anciens EIRL | Limitée au montant des apports |

| Régime social | Sécurité sociale des indépendants (SSI) | Régime social des assimilés-salariés affilié au régime général de la sécurité sociale |

| Régime fiscal | Imposition sur le revenu (IR) | Impôt sur les sociétés avec possibilité d’opter pour l’impôt sur le revenu sous conditions |

- La SASU et l’EIRL diffèrent notamment sur la procédure de création, la qualité du dirigeant, le régime social et fiscal.

- Les points communs de l’EI et de la SASU résident dans la simplicité des modalités de création, la facilité de gestion et la responsabilité limitée de l’entrepreneur associé unique.

- Avec le nouveau statut unique de l’entrepreneur individuel mis en vigueur depuis le 15 mai 2022, il n’est plus possible de créer une EIRL, celle-ci a été combinée avec l’EI.

FAQ

-

📌 Quelle est la différence entre l'EI et l'EIRL ?

L'EIRL (l'entrepreneur individuel à responsabilité limitée) a disparu en 2022 au profit du statut unique de l'entreprise individuelle (EI). Il n'est donc plus possible de créer une EIRL. -

Quelle est la différence entre la SAS et la SASU ?

La SASU est la version unipersonnelle de la SAS. Une SAS est donc une SAS qui est constituée par au moins deux associés. Il est possible de transformer une SASU en SAS si son fondateur souhaite s'associer.

Une question ? Laissez votre commentaire