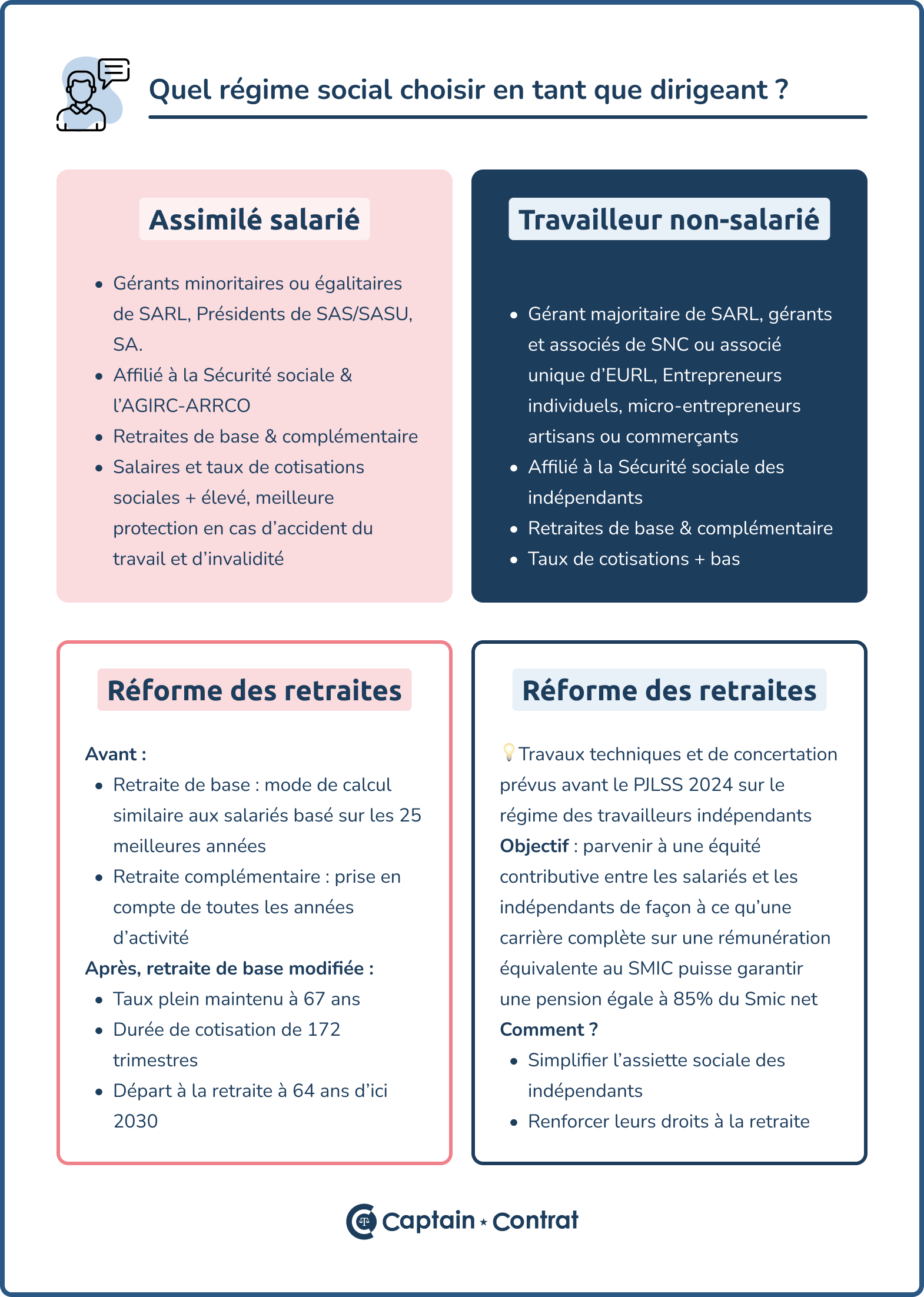

- Le président SAS, mais aussi son directeur général ou ses directeurs généraux délégués, relèvent du régime des assimilés salariés. À ce titre, ils dépendent automatiquement du régime général de la Sécurité sociale.

- Les salaires des dirigeants sont soumis à des cotisations sociales, leur ouvrant le droit à une protection sociale. Elles représentent entre 75 et 80 % du salaire du dirigeant.

- Toutefois, ils ne cotisent pas pour le chômage et donc ils ne peuvent pas prétendre aux congés payés.

- La taxation des bénéfices relève de l’impôt sur les sociétés (IS) ou, sous certaines conditions, de l’imposition sur le revenu (IR).

- La SAS est redevable de la TVA ainsi que de la contribution territoriale économique (CET).

Quelles sont les charges sociales en SAS ?

Les statuts de la SAS fixent les modalités de désignation du président. Ils peuvent prévoir la nomination d’autres représentants de la société comme un directeur général. Ces personnes dépendront, dans ce cas, du même régime social que le président de la SAS.

Président de SAS : un statut d'assimilé salarié

Le Président relève du régime des assimilés salariés. À ce titre, il dépend automatiquement du régime général de la Sécurité sociale. Ainsi, il dispose de la même protection sociale que les salariés (indemnités journalières en cas d'accident du travail). Mais, il ne peut pas prétendre à l’assurance chômage à laquelle il ne cotise pas.

| Charges sociales SAS pour les dirigeants | |

| Cotisations sociales à régler |

|

| Cotisations non prélevées |

|

| Montant des charges |

|

Il doit souscrire, le cas échéant, une assurance pour être indemnisé en cas de perte d’emploi. De plus, il ne bénéficie pas de l’indemnité compensatrice de congés payés. Enfin, en cas de conflit, la compétence appartient au tribunal de commerce et non au conseil des prud’hommes.

Les Directeurs généraux en SAS : des assimilés salariés

Les associés peuvent également nommer d'autres dirigeants pour épauler le président ou encadrer ses missions. Ainsi, le président d’une SAS peut siéger au sein d’un conseil d’administration ou d’un comité de direction. L’ajout d’un directeur général dans l’organigramme, de directeurs généraux délégués ou d’un conseil de surveillance est aussi possible. L’ensemble des dispositions concernant la nomination de ces entités et leur rôle sont inscrites dans les statuts.

Facultatif, le pacte d’associés permet aussi d’encadrer l’exercice d’un ou plusieurs DG et, ce, avec plus de confidentialité. Par ailleurs, il est plus simple d’apporter des modifications aux rôles de chacun via ce document.

Le ou les directeurs généraux sont des assimilés salariés au même titre que le président de la SAS.

Simulateur de revenus pour le dirigeant de SAS

Charges SAS : quel est le régime fiscal applicable ?

L’imposition d’une SAS est similaire à celle d’une société anonyme (SA). Voici les principales impositions auxquelles la SAS est soumise.

SAS : une imposition par défaut à l’IS (impôt sur les sociétés)

L’une des charges SAS les plus communes est l’impôt sur les bénéfices. Dans une SAS, cette taxation peut relever de l’impôt sur les sociétés (IS).

Les taux de l'IS

| Taux de l'impôt sur les sociétés (IS) en 2025 | |

|

|

|

Simulateur d'IS

SAS : une option pour l'imposition à l’IR (impôt sur le revenu)

Certaines SAS peuvent opter pour l’imposition sur le revenu (IR). Cette option n’est valable que pour une durée de 5 exercices et ne s’applique que si :

- La SAS exerce une activité commerciale, artisanale, agricole ou libérale.

- L'entreprise est immatriculée depuis au moins 5 ans.

- La SAS répond aux critères d’une TPE (Chiffre d’affaires annuel de moins de 10 millions d'euros et moins de 50 employés).

- Le capital ne contient pas de produits financiers négociables en bourse.

- Le capital est détenu au minimum à 50 % par une personne physique et que la part du président ou du directeur général est d’au moins 34 %.

- Tous les associés ont donné leur accord pour que l’entreprise soit prélevée au titre de l’IR et non de l’IS.

SAS : la taxe sur la valeur ajoutée (TVA)

Lorsqu’elle effectue des opérations économiques, la SAS est redevable de la TVA. Pour ce faire, elle doit la déclarer selon des modalités qui varient en fonction de son chiffre d’affaires et/ou de son effectif.

| Régime de TVA | Conditions d’accès |

| Régime simplifié (déclaration annuelle) |

|

| Régime réel normal (déclaration mensuelle) |

|

| Régime de franchise de base (Pas de levée de TVA pour l’État et aucun remboursement de la TVA pour les achats) |

|

Vous avez encore des questions sur la fiscalité (IS ou IR, franchise en base de TVA ou TVA) ? Testez notre simulateur :

Trouver le régime d'imposition adapté à votre projet

La contribution économique territoriale (CET)

Celle-ci est payée par toute personne physique ou morale qui exerce une activité professionnelle non salariée. Elle comprend, en réalité, deux taxes :

- La cotisation sur la valeur ajoutée des entreprises (CVAE) ;

- La cotisation foncière des entreprises (CFE).

Cette contribution n’est, en revanche, pas due pour la première année d’exercice de la société.

L’imposition du président de la SAS

Compte tenu du régime social du président d’une SAS, ses rétributions et indemnités sont considérées comme des salaires. Ces derniers sont donc soumis à l’imposition sur le revenu dans la même catégorie que les salariés.

L’imposition des actionnaires d’une SAS

Celle-ci varie selon qu’il s’agit de dividendes distribués à une personne physique ou morale :

- Pour les dividendes versés à une personne physique. Depuis le 1er janvier 2018, ils sont soumis à un prélèvement forfaitaire unique (PFU) de 30 % soit 12,8 % d’impôt sur le revenu et 17,2 % de prélèvements sociaux.

- Pour les dividendes revenant à une personne morale. Ils sont assimilés, par principe, aux autres produits perçus par la société, et donc, relèvent de l’imposition sur les sociétés.

Vous êtes maintenant prêt à créer votre société ? Sachez que Captain Contrat peut vous accompagner dans cette étape décisive, afin que vous puissiez vous consacrer à d’autres démarches.

FAQ

-

📌 Quelles sont les charges d’exploitation d’une SAS ?

La création d’une entreprise engendre des frais et, une fois son activité lancée, vous devez vous préparer à faire face à de nouvelles charges de SAS. Dans vos projections, prévoyez :

- Les dépenses pour les matières premières.

- Les charges relatives à la location de locaux.

- Les rémunérations des employés.

- Le coût d’éventuels prestataires.

- Les frais de transport des marchandises.

- L’entretien des bureaux/locaux.

- Les dépenses énergétiques (eau, électricité, gaz en fonction de votre activité).

- Les éventuels intérêts des prêts contractés par la SAS.

-

Qu’est-ce qu’une SAS ?

La société par actions simplifiée (SAS) est une forme juridique connue pour offrir une certaine souplesse de gestion à ses associés. Elle est créée par l'un des associés fondateurs. Ils fixent librement le montant du capital social et les règles d’organisation de la société dans des statuts. Si elle ne comporte qu’un associé, il s’agit d’une société par actions simplifiée unipersonnelle (SASU). Ces derniers mentionnent :

- Les modalités de nomination et de révocation des dirigeants ;

- Les conditions d’adoption des décisions collectives.

Les apports consentis par les associés peuvent être en numéraire ou en nature. La législation prévoit qu’au moins la moitié des apports en numéraire doit être libérée lors de la création de la société et le surplus dans les cinq années suivantes.

La responsabilité des associés d’une SAS est limitée à leurs apports respectifs dans la société. Ils n’engagent donc pas leur patrimoine personnel.

Concernant les décisions, certaines doivent impérativement être approuvées par l’ensemble des associés. Cette disposition concerne :- L’approbation annuelle des comptes ;

- La répartition des bénéfices entre les associés ;

- La modification du capital social.

-

Combien coûte la création d’une SAS ?

Les statuts de la SAS doivent être établis par écrit. Cela peut être par un acte sous seing privé ou par acte authentique devant notaire. Ils doivent être authentifiés devant notaire lorsque le capital social comprend, au moins partiellement, des biens relevant de la publicité foncière.

Une fois les statuts rédigés, l’associé fondateur désigné pour effectuer les formalités de création doit en déposer un exemplaire pour immatriculer la société. Il doit le faire auprès du Guichet Unique des formalités des entreprises. Ce site centralise désormais toutes les demandes d’inscription au Registre national des entreprises. Le service des impôts en sera également destinataire.La création de la SAS fait, en outre, l’objet d’une publication dans un journal d’annonces légales.

Récapitulatif des frais incompressibles de création d’une SAS Formalités Coût activité commerciale Coût activité artisanale Constitution du capital 1 € minimum 1 € minimum Publication au JAL ≃ 200 € ≃ 200 € Immatriculation 37,45 € 45 € Inscription au RBE 24,80 € 24,80 € Selon chaque cas, la création d’une SAS peut engendrer des frais supplémentaires pour couvrir certaines démarches :

Coûts à prévoir lors de la création d’une SAS Formalités Coût Stage de préparation à l'installation 194 € Estimation apports en nature Entre 600 € et 3 000 € Rédaction des statuts En ligne : entre 120 € et 600 €

Avec un avocat : entre 1 500 € et 2 500 €Rédaction du pacte d’associés Entre quelques centaines d’euros et plusieurs milliers selon les modalités choisies (plateforme juridique ou cabinet d'avocats). Rédaction des contrats Gratuit si un associé dispose des compétences à quelques milliers d’euros avec un soutien extérieur. Respect des obligations comptables Entre 900 et 1 700 € pour un expert-comptable et environ 90 €/h pour un commissaire aux comptes. Protection des inventions 190 € pour protéger une marque dans une classe et 40 € par classe supplémentaire. Création d’un site internet À partir de 1000 € pour un site vitrine. Location ou achat du fonds de commerce La superficie et les tensions sur le marché immobilier de votre région peuvent grandement faire varier ces frais de création SAS. Assurances Variation du tarif en fonction des contrats souscrits et des protections offertes.

- Bpi France, Fiche pratique : le dirigeant assimilé salarié

- Urssaf, Fiche pratique Le statut du dirigeant

- Mise à jour le 3 juillet 2025 : vérification des informations juridiques et comptables.

- Mise à jour le 15 mars 2024 : vérification des informations juridiques et comptables.

Une question ? Laissez votre commentaire